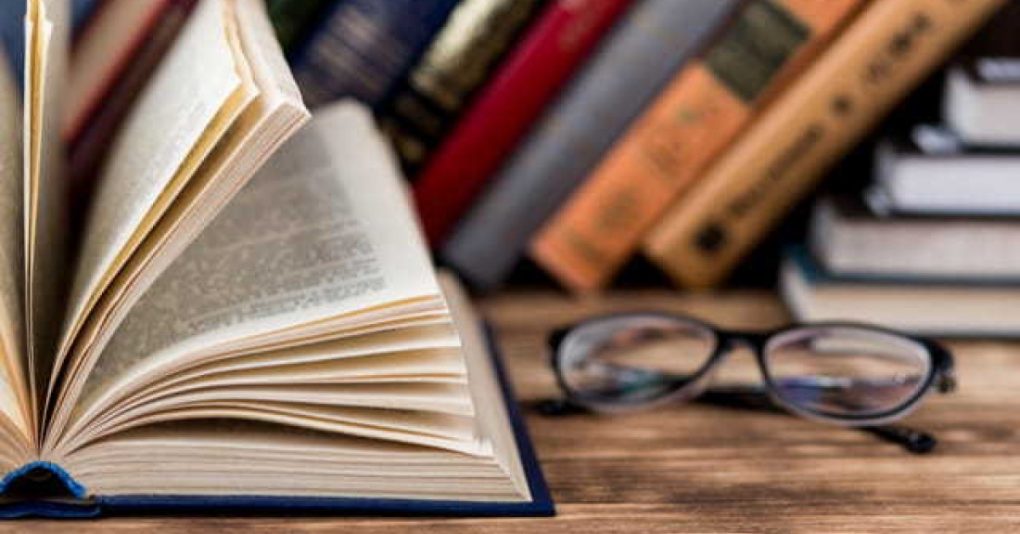

関心がなければ全く気がつくこともない話題だが、いま日本では、長年に渡りM&Aがブームであり続けている。

大企業同士のM&Aではない。ごく身近な町工場や町の小売店と行った中小企業のM&Aの話だ。

その件数は文字通り右肩上がりで、2008年のリーマン・ショック以降に件数を落としたものの、2000年代に入って以降、日本は中小企業のM&Aブームの渦中にあり続けていると言っても良いだろう。

図1 中小企業庁「深刻化する人手不足と中小企業の生産性革命」より

https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html

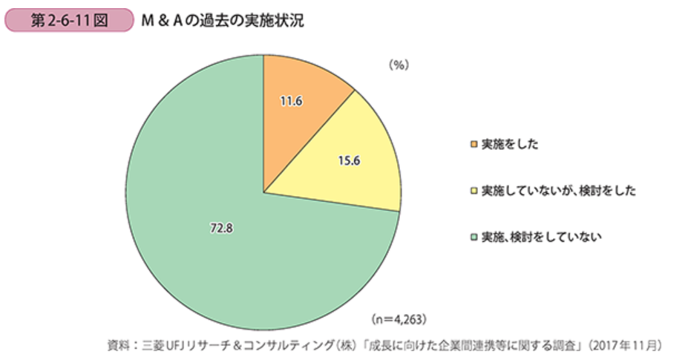

またM&Aを経験したことがある中小企業の割合は11.6%に昇り、検討をした企業を含めると3割程度が、M&Aに強い関心がある現状が窺える。

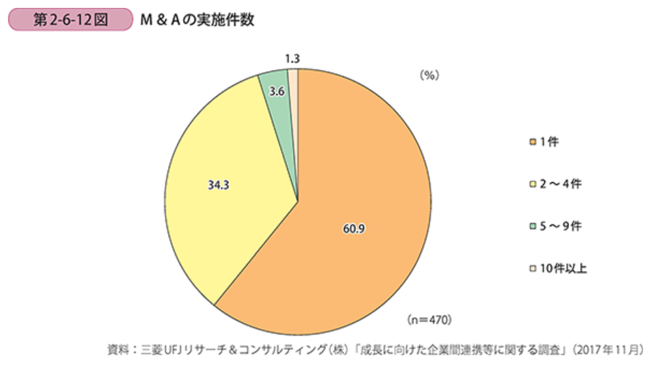

そして実際のM&Aを経験した企業のうち、1社を買収しただけの会社は6割を占めるが、4割程度の会社は繰り返し、M&Aを経験している。

これは、M&Aを一つの成功体験として、事業や会社の買収に積極的に取り組む会社が実に4割にも及ぶ結果であると推測して良さそうだ。

人手不足、経験不足、事業の拡大・・・企業の成長にとって障害になるあらゆる要因を、M&Aは解決する可能性を秘めている。

図2 M&Aの過去の実施状況

図3 M&Aの実施件数

中小企業庁「深刻化する人手不足と中小企業の生産性革命」より

https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_3.html

このように、中小ベンチャー企業の成長戦略にとって非常に有力な処方箋となり得るM&Aだが、ではなぜ、2000年代に入ってからこれほどまでに急速に数を増やしているのだろうか。

もちろん、法律や制度の様々な整備の結果と見ることもできるが、一番大きな要因は、いわゆる「団塊の世代」が現役を引退する時期を迎えていることだ。

高度成長期を支え、大企業のものづくりを支え続けた日本の中小企業経営者は今や70~80代となり、経営の一線から退き、あるいは退こうとしている。

しかしながら中小企業では一般に、後継者に恵まれていることが多くない。

そのため廃業もやむなしと考えている経営者も多いが、しかしそれで困るのはもちろん取引先だ。

取引銀行にしても、後継者がいないというただそれだけの理由で、優良企業が一つ廃業するような事態を良しとするはずがない。

その結果として銀行も積極的に、シナジー効果が見込める会社や、若くて勢いのある経営者に、会社や事業の買収を打診する。

もちろん買収費用の貸付も込みだが、その買収費用は結局売却側の経営者に支払われる形で銀行の預かり資産になり、戻ってくることになる。

つまり、売却側は事業の後継者を見つけることができて、買収側は事業を成長させる大きな機会を得て、銀行は優良顧客を維持できる上に貸付・預かり資産の双方で大きな成績を積むことができる。

文字通り「三方良し」であり、「売り手良し、買い手良し、世間良し」なのだからM&Aブームにならないわけがないと言ったところだろうか。

当面のところ、この情勢は続きそうだ。

ところで、このように多くの経営者に注目されるM&Aではあるが、

・黒字で儲かっている会社

・技術力があり、シナジー効果が見込める会社

・特許など、わかりやすい対価のある会社

しか買収の対象にならないと考えている経営者は少なくない。

しかしそれは、大きな間違いだ。

というよりも、そんなわかりやすい優良物件はそもそも買収価額がかさむ上に、場合によってはビット(入札)になることもあり、投資の回収も容易ではなくなる。

「いい買い物をした」と思うためには、そんな安易な動機でM&Aに取り組むべきではなく、また実際に経営判断を下すべきではない、

では、中小企業がM&Aに臨む際に一番に考えるべき点は何なのだろうか。

<<あわせて読みたい>>

半導体不足はなぜ起きた?いつまで続く?半導体不足の影響や原因、解消の見込みについて

老舗企業を買収し、全ての事業を放棄した

話は変わるが、筆者があるものづくり企業で経営企画担当役員をしていた時の話だ。

私が取締役を引き受けた時、従業員数は60名程度だったのでまだまだ、アーリーステージと言っても良い若い会社だった。

しかし先進的な技術を求めて大きな引き合いを貰えるようになり、既存工場では対応の限界を迎え始めていた。

そもそも、60名程度の会社ではものづくりと言えども、ほぼ受注生産の一品ものに近い形で製品に仕上げる。

生産ラインと言えるようなものもなく、また正直満足な工作機械も十分に揃っているとは言い難い状態だった。

この状況で考えられる選択肢は、普通であれば工場の新設と機械設備の0からの購入だろう。

もちろん、新たに社員も雇って生産体制の拡充も図る必要がある。

しかし常識的に考えて、この投資は数億円でまかなえるものではない。土地建物から新たに取得するとすれば、少なく見積もっても7~8億円は用意する必要がある。

しかしそれは、年商10億程度の会社にとっては社運を賭けるというレベルの話ではなかった。

工場が想定通りに動かなければ、1年もたずに会社は資金ショートする可能性すらあるだろう。

しかし、工場を新設するリスクを取らない限り、会社の成長はまず見込めない-。

考えあぐね、銀行の担当者に妙案はないか打診をしたところ返ってきたのが、

「会社を買いませんか?」

という提案だった。

「異業種のものづくりですが、床面積、敷地面積、生産設備の希望が全て揃っている老舗の製造業者があります。3億円を希望されてますが、興味ありますか?」

「土地と建物、生産設備も付いているのにその価格ですか?失礼ですがどんな事情があるのでしょうか。」

「単純な話です。古い会社ですから、上もの、機械設備は全て資産価値0評価です。経常利益が毎年1000万円ほどあり、また土地も良い場所に在るので強気ですが、おそらく2億円ほどまで妥協されるのではないでしょうか。かなりお年を召している社長さんなので。」

「それで、今現在稼働している上に、ベテランの社員も付いてくるのですか・・・」

「はい、率直に申し上げて給与水準も低いので、経営統合を考えたとしても負担になりません。」

こんな提案を受け、早速DD(デューデリジェンス:事業の精査)に入らせて頂いたが、その会社は予想以上の優良物件だった。

機械のコンディションも建物の状態も完璧で、とても資産価値がないような代物ではない。

従業員の職人レベルも非常に高く、平均年齢が若い自社に比べ、40~60代の職人が多い同社の構成はこれ以上ない理想的な組み合わせでもあった。

さらにDDを進めたが、財務諸表に若干の瑕疵があったことなどを理由にして最終的な買収金額は、土地の実勢価格に少し上乗せをした程度の最終価格で折り合うことができた。

それでも先代の社長は非常に喜び、当社は労働条件なども全てそのままに、同社の全てを承継した。

もちろんこれだけでもM&Aの一つの成功例と言えるかも知れないが、このM&Aが少し風変わりだったのはここからだ。

経常利益で1000万円ほどを出していた事業は、確かに悪くはない仕事だった。

しかし同社を買収した目的は、多少儲かっている事業を継承したいからではなく、当社の新しい生産拠点としての役割を期待してのことだ。

そのため、1年ほどは元の仕事をこなしながら取引先と様々な条件交渉をしたものの、十分な回答が得られない。

そのため早々に既存事業に見切りをつけて、同社の既存事業の全てを放棄した。

そして自社の生産拠点とするために全従業員を移し、工作機械や機械設備の使い方をベテラン職人から学ばせ、広い敷地面積とも相まって大きな生産能力の向上に成功した。

なおこの際、老舗の事業を放棄させられた同社のベテラン従業員には不満があったのでは・・・

と思われるかも知れないが、実際はむしろその逆であった。

固定された少数の人間関係の中で、固定された仕事ばかりこなしてきたベテランが、急に20~30代の「弟子」を多く抱えることになったのである。

最初こそ戸惑いがあったものの、やがて気のいいオヤジよろしく若者と混じって新しい仕事を習得することに誰よりも熱心になり、最後にはその中のひとりから、現場の責任者まで任せることになった。

そして年齢や病気で体が動かなくなるまで、多くの職人が最後まで職責を果たしてくれた。

工場を新設し、機械設備を新しく入れて、従業員の教育も手探りで進めていく・・・

こんな巨大なリスクを、場合によっては7~8億円もの投資を伴って実行するかと言われれば、正直相当悩むだろう。

しかしM&Aを上手く活用すればこれほどに、ローリスクでハイリターンの成果を上げることが可能だ。

むしろ資金力のない中小ベンチャー企業こそ、M&Aに積極的に取り組むべき事例であったと言えるのではないだろうか。

<<あわせて読みたい>>

ストレングスファインダーとは? その意味や活用について【自分の強みを診断しよう】

『EQ(心の知能指数)』とは?IQとの違いやEQリーダーになるための行動特性を解説!

M&Aを成功させるコツは、シンプルな目的を持つこと

この話では、買収側として上手く言った例を上げたが、実は筆者は、傾いた会社を売却側の交渉責任者としてM&Aにあたったこともある。

その時、自社には7億円にも昇る巨大な繰欠(繰越欠損金)があった。

しかし言うまでもないが、繰欠の存在はマイナス評価になることはあっても、プラス評価にされるようなことはない。

そして二束三文で会社を売却することになったのだが、買収側の会社はM&Aを完了させると直ちに、自社の稼ぎ頭である優良部門を、買収した会社の一部門として再編した。

つまり、繰欠を使い切って節税に充てようという意図であったのかと思われるが、その際の買収金額は3億円程度であった。

7億円分の利益を消し込むまでに、買収金額は十分に回収できただろう。

これもまた、見事としか言いようがないM&Aの使い方であった。

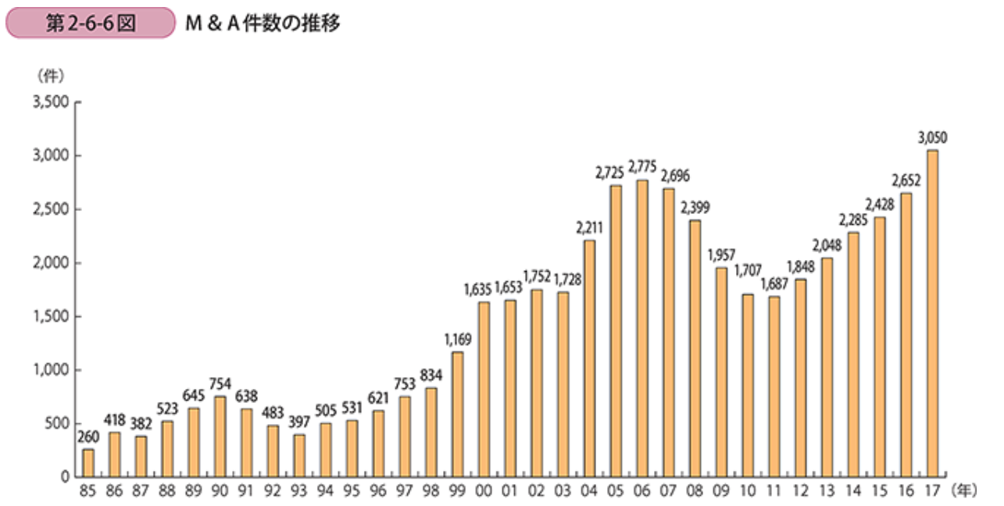

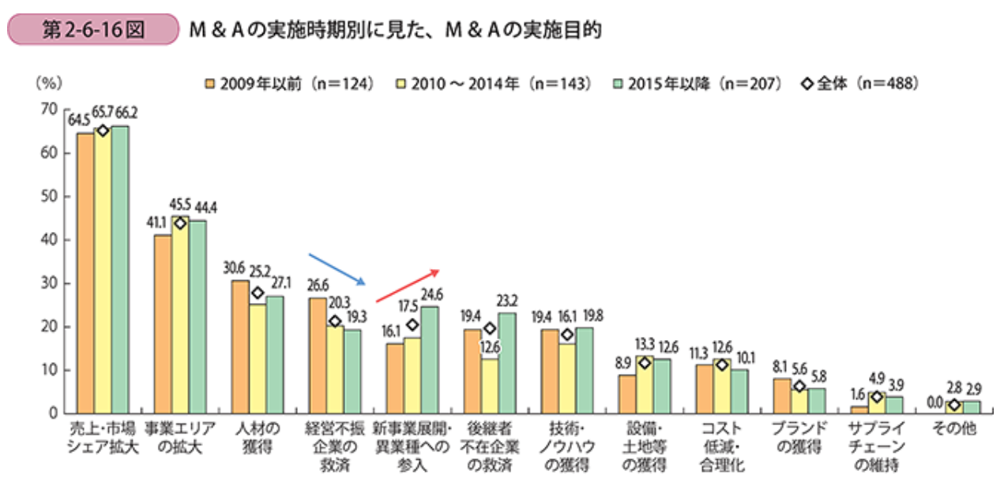

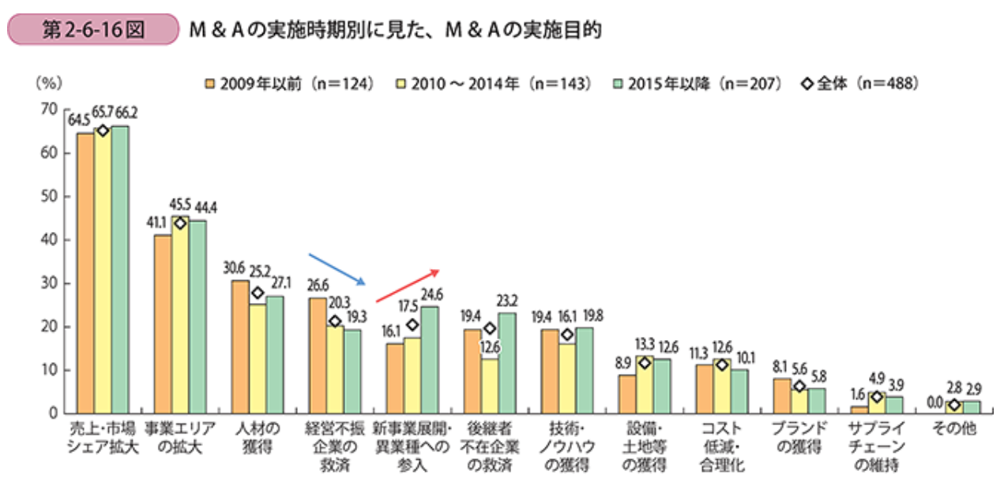

ここで一つのグラフを見て欲しい。

図4 M&Aの実施時期別に見た、M&Aの実施目的

中小企業庁「深刻化する人手不足と中小企業の生産性革命」より

https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_3.html

これは、M&Aに臨んだ中小企業が、どんな目的で事業を買収したのかを調査したものだ。

その目的は実に様々で、「デキる中小企業経営者」はこれほどまでに、M&Aを巧みに使って自社の経営課題を解決している。

おそらくもうしばらくの間、日本は「事業を売却し引退したい」と考える経営者が多く、M&Aマーケットに案件が豊富に供給される時代が続くだろう。

つまり買収側にとってはそれだけ選択肢も多く、様々な経営課題を解決するに際してピッタリの会社が見つかる可能性も高いということだ。

何もかも自社でこなすことも悪いことではないかも知れないが、長年に渡り会社を経営してきた「先輩経営者」のレガシーを引き継ぐこと。

そんなM&Aという選択肢も、経営判断のテーブルに上げても良いのではないだろうか。

<<あわせて読みたい>>